ストラテジーブレティン(294号)株式市場をめぐる理論対立~米国で進む新しい資本主義の姿(後)

-

-

NetIB‐Newsでは、(株)武者リサーチの「ストラテジーブレティン」を掲載している。

今回は2021年11月16日付の記事を紹介。米国で進化する資本主義、株式市場が資金調達の場から所得還元の場に変わった

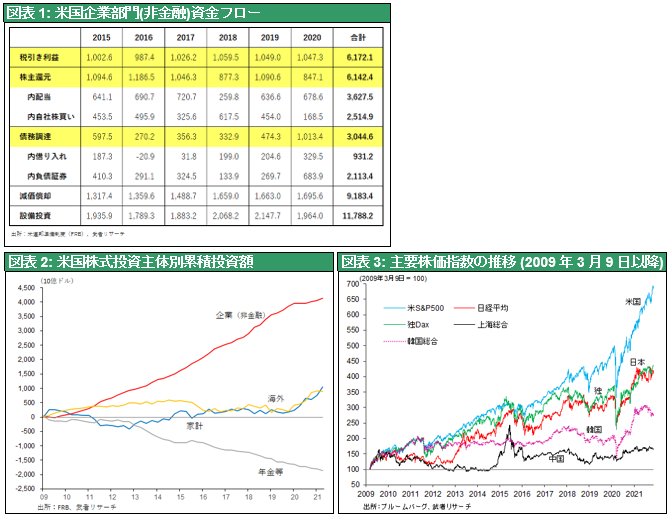

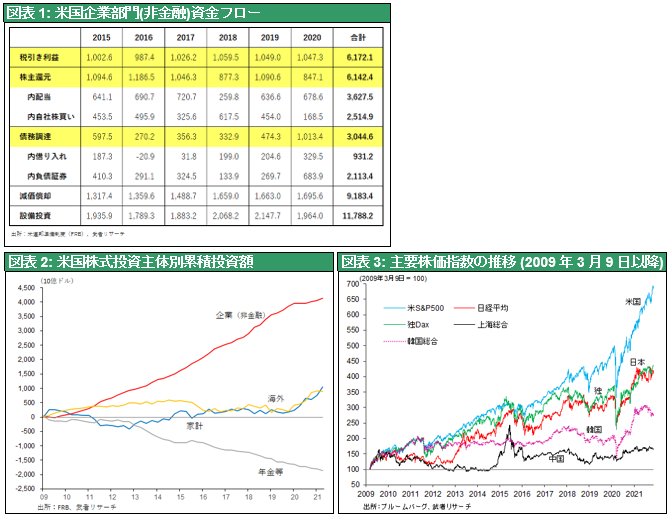

では、米国では投資が疎かであったかというとそうではなく、この6年間に利益の1.9倍に相当する11.78兆ドルが投資に振り向けられ、減価償却9.18兆ドルとの差額2.6兆ドルは、社債発行中心の債務増加3.0兆ドルによって賄われてきた。企業の財務構成(たとえば自己資本比率)は低下してきたのである。

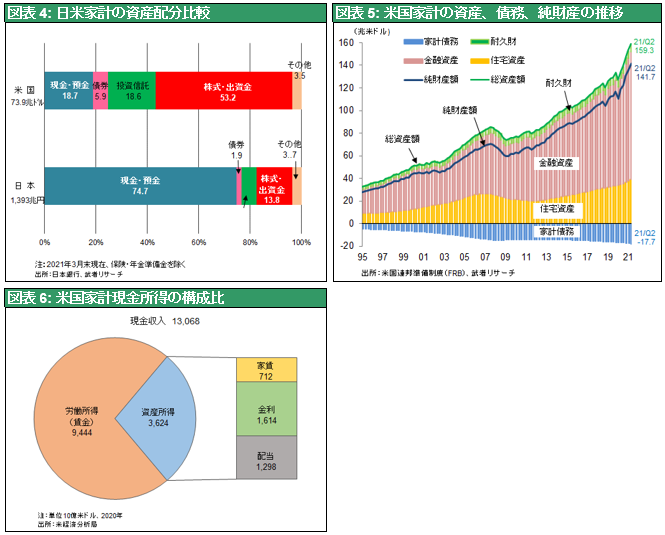

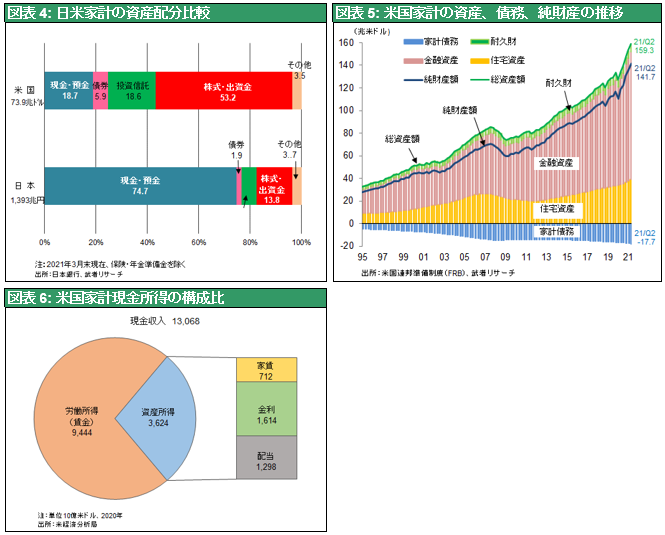

この株価本位(or株主重視)の企業の財務行動は、米国株高のほぼ唯一のエンジンであった。リーマン・ショック以降11年間に米国の株価(SP500指数)は6倍強に上昇したが、この間の投資主体別に見た累積株式純投資額を見ると企業(非金融)が4.1兆ドル、と家計0.9兆ドル、海外1.0兆ドル、金融機関・年金-1.8兆ドルを大きく上回っており、株高はもっぱら自社株買いによってもたらされたといえる。この株高を中心とした資産価格の上昇が、家計の純財産額を大きく押し上げ、その資産効果が、米国消費増加の牽引車になっている。

このように、米国では家計の貯蓄が銀行貸し出しや証券発行によって企業に投資され、経済の循環を引き起こすという旧態依然たる資金循環がまったく変わってしまっているのである。

▼おすすめ記事

ストラテジーブレティン(291号)日本株式大暴落と岸田氏の経済政策、二面性に留意を(前)端的にいえば、(1)株式市場が企業の資金調達の場から所得還元の場になった、(2)将来の投資を決める金融ポートフォリオは、昔は銀行の融資ポートフォリオであったが、今は株価(株式の時価総額)による市場ポートフォリオになっている、(3)家計貯蓄の7割は株式・投信であり、資産価格上昇は最大の貯蓄増加要因になっている、(4)経営者は株価によって評価判定される、などが定着している。

その過程でバブルと見える資産価格の高騰や、値ざや稼ぎを狙った投機も横行し、鉄火場の様相も見られる。

ブラインドの日本の経済論壇

岩井氏のいう「過度の株主重視による資本市場の機能不全」は、米国では日本などよりはるかに進行しているという現実があり、日本はだいぶ遅れて後を追っているという構図である。この米国の金融市場の在り方を米国国内で批判しているのは民主党のエリザベス・ウォーレン議員など、左派(progressive)の一部であり、イエレン財務長官をはじめ、大半の学者・エコノミストは問題視していない。それどころかQE、ゼロ金利など積極的金融政策を通した、資産価格の押し上げ政策を支持している。

金融・経済では、古い教科書が前提にしている過去の実態と、ダイナミックに姿を変えている進行形の現実とのギャップが極端に大きくなっているのである。岩井氏のような観点からすれば、米国株式は官民共作のバブル生成の真っただなかであり、金融危機に向かう過程にある、と見えてくるであろう。投資家としても、この両者の見解に傍観を決め込むことはできない。

(了)

関連キーワード

関連記事

2024年4月8日 14:102024年4月3日 15:002024年4月1日 17:002024年4月18日 10:452024年4月15日 17:202024年4月5日 17:402024年4月18日 10:45

最近の人気記事

まちかど風景

- 優良企業を集めた求人サイト

-

Premium Search 求人を探す

Premium Search 求人を探す

- 業界注目!特集

-

産廃処理最前線

産廃処理最前線

サステナブルな社会を目指す

- MAX WORLD監修

-

パーム油やPKSの情報を発信

パーム油やPKSの情報を発信

パームエナジーニュース