米国利下げ遅延、FRBはリステイクを抑制へ(前)

-

-

NetIB‐Newsでは、(株)武者リサーチの「ストラテジーブレティン」を掲載している。

今回は4月15日発刊の第352号「米国利下げ遅延、FRBはリステイクを抑制へ」を紹介する。“Good news is bad news bad news is good news” は今の米国経済情勢を端的に物語る。減速しない好調さにより、利下げ期待が遠のき株安要因になっている。なぜ減速しないのか。経済のアクセルとなっている3要因がある。第一は新産業革命による企業の旺盛な価値創造、第二は財政拡大、第三は株高による資産効果である。このうち新産業革命と財政拡大は当面大きく変わりにくい、となると求められるブレーキ役は株価の抑制による総需要の冷却以外にない、ということになる。

FRBは利下げ遅延を余儀なくされるとみられるが、狙いはリスクテイク意欲の抑制による資産価格の調整にある、と考えるべきかもしれない。年初急騰した米国株式はしばし調整場面を迎えそうである。

景況感に陰りなし

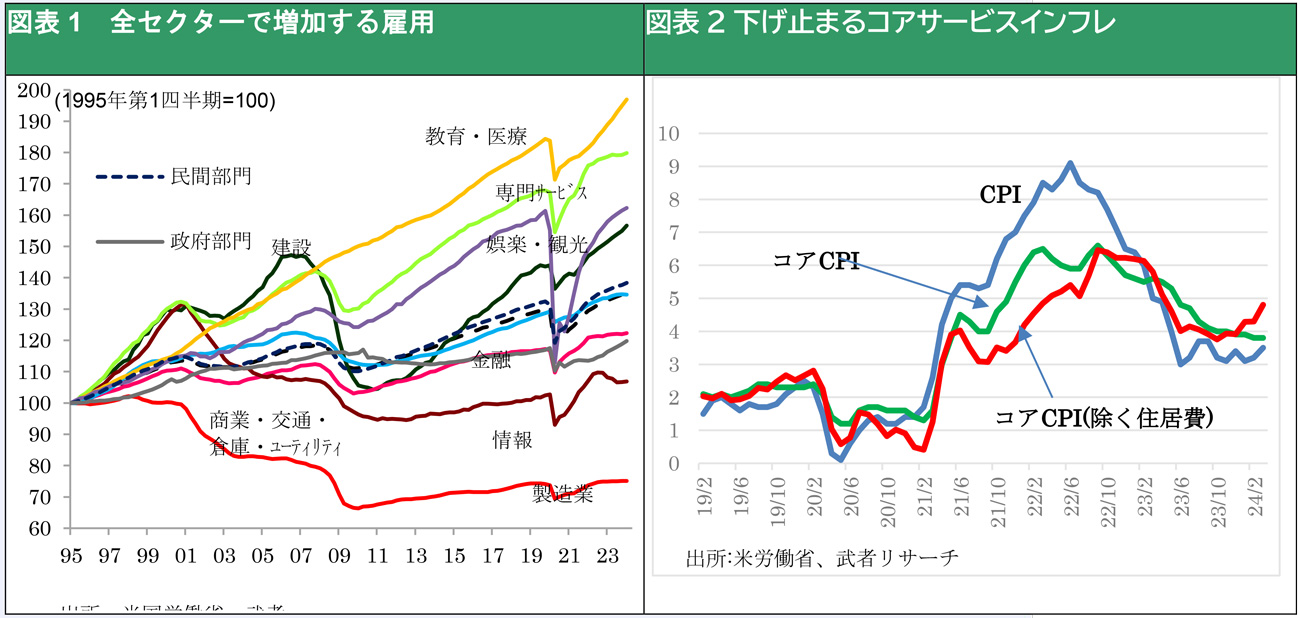

米国経済は完全雇用のもとインフレも沈静化しつつあり、ソフトランディングの可能性が高まっている。雇用好調だが今のところ賃金上昇は加速していない。3月の雇用統計では、非農業部門の雇用者数が前月比30.3万人増と、市場予想(20万人増)を大きく上回った。雇用は全産業で増加している。平均時給は前年比4.1%増と、2月の4.3%から低下した。移民の増加や労働参加率の改善などの供給増も寄与している。

しかし今までのベストシナリオであった経済の底堅さは、今後のリスクシナリオに転換するかもしれない。この成長ペースが続けばいずれ物価が加速する可能性が高い。またバラ色シナリオがバブルの種をつくる。2023年GDP2.5%に続き2024年1Qはアトランタ連銀によるGDPナウでは2.5%と好調である。地区連銀総裁は相次いで、インフレ高止まりや好労働需給に言及し、利下げを急ぐべきではないと強調しはじめた。

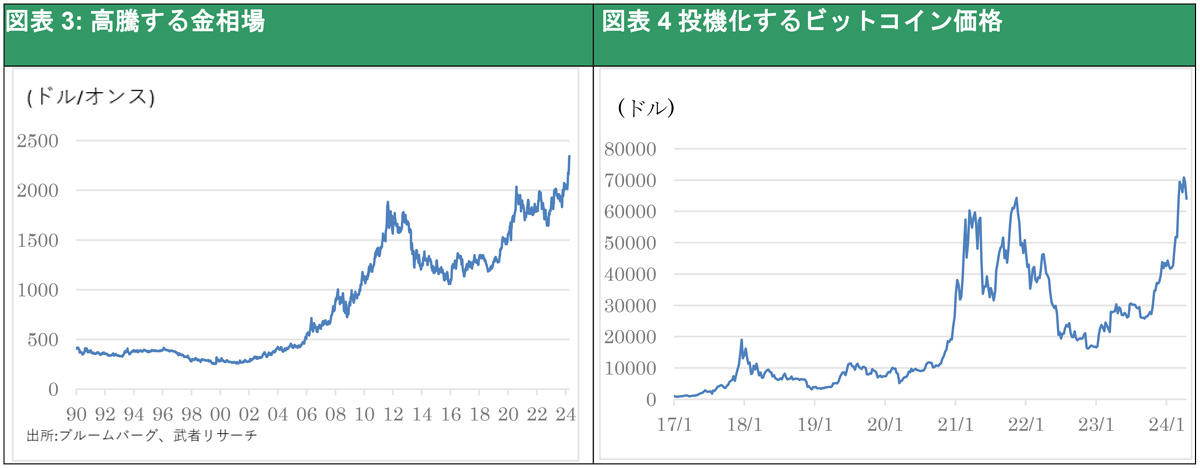

実際、3月のCPIは、前年比3.5%上昇と2月の3.2%から加速、市場予想3.4%を上回った。ガソリンと住居費の上昇が主因だが、賃金の下げ止まりによりFRBが気にしているコアサービス価格の上昇率が高まっており、利下げ遅延観測を強めている。市場ではFFRBが9月まで利下げを見送るという観測が強まった。

投機色強まる金融市場

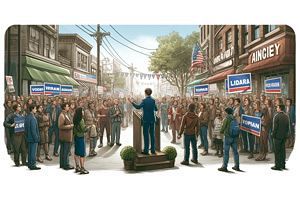

年初の米国株式の急騰とともに、米国金融市場では投機色が強まっている。金価格は年初来14%と急騰し史上最高値を更新した。米国の物価指標が市場の想定を上回り、インフレ懸念が再浮上したこと、中国やロシア、トルコなど新興国中央銀行による金買い、株バブル崩壊に備えたリスクヘッジなど、が指摘されている。株価の低迷や不動産市場の悪化などで「有効な選択肢を欠く中国の投資家が金を買っている」との説もある。

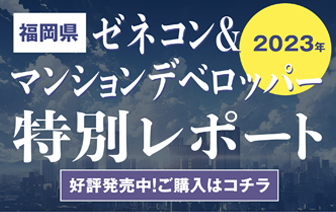

昨年は32,000ドルから4万ドル未満で推移していたビットコインも、年明け以降急騰を始め3月末には7万ドルと半年で2倍になり2021年11月につけた過去ピークを更新した。金・ビットコインというまったくキャッシュを生まない資産価格の急騰は、市場が投機化しているシグナルと受け止められる。

また投資資金は潤沢で家計の豊富な貯蓄がMMFを通して米国国債に流入している。

利下げ期待が低下してきた。FRBが1月のFOMCで打ち出した今年3回利下げ予想は、市場においては大きく修正されている。市場は1回と見込み始め、並行してドル高傾向が強まっている。

まさしく”Good news is bad news bad news is good news”、このままいけば経済が過熱し、インフレと資産バブルにつながりそうな米国景況をどうすれば減速できるか、FRBは思案しているといえる。経済のアクセルとなっている3要因がある。第一は新産業革命による企業の旺盛な価値創造、第二は財政拡大、第三は株高による資産効果である。このうち新産業革命と財政拡大からくる景気加速要素は当面変化しない。

となると、有効なブレーキは株価の抑制による総需要の冷却以外にない。FRBは利下げ遅延を余儀なくされるとみられるが、その狙いは株価など資産価格抑制によるリスクテイク意欲の調整にある、と考えるべきかもしれない。年初急騰した米国株式はしばし調整場面を迎えそうである。

(つづく)

法人名

関連キーワード

関連記事

2024年4月26日 17:302024年4月8日 14:102024年4月3日 15:002024年4月25日 14:002024年4月15日 17:202024年4月5日 17:402024年4月25日 14:00

最近の人気記事

週間アクセスランキング

まちかど風景

- 優良企業を集めた求人サイト

-

Premium Search 求人を探す

Premium Search 求人を探す

- 業界注目!特集

-

産廃処理最前線

産廃処理最前線

サステナブルな社会を目指す

- MAX WORLD監修

-

パーム油やPKSの情報を発信

パーム油やPKSの情報を発信

パームエナジーニュース