【企業研究】九州卸の雄・ヤマエ久野(5)M&Aの有効活用で地場名門を超越

地場を代表するヤマエ久野、西日本鉄道、JR九州の3社の2016年3月期の売上高は拮抗していた。それぞれヤマエ久野が3,687億円、西鉄が3,614億円、JR九州が3,779億円。各社ともに早期の5,000億円突破を目指してきたが、1,000億単位の増収は容易でなかった。JR九州の売上高は4,500億円が壁となっており、西鉄は4,000億円に届いていない。こうしたなかでヤマエ久野は20年3月期に前期比6.8%の増収を遂げて売上高5,221億円となり、やすやすと5,000億円を突破した。

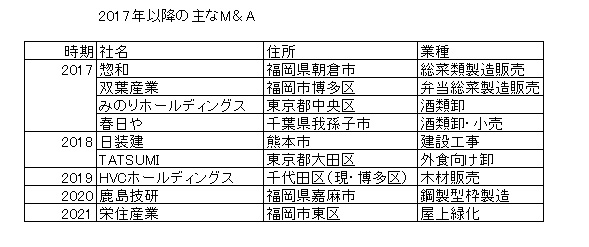

決め手となったのがM&Aの加速だ。16年3月期時点でのヤマエ久野グループにおける買収企業の売上高は135億円と全体の4%にすぎなかったが、4年後の20年3月期には7倍増の975億円となり、その比率は19%に急上昇している。

買収企業で目立つのは、グループ売上高400億円超の業務用酒類卸・みのりホールディングス(株)(東京都中央区)や、売上高が約200億円の建材販売会社・HVCホールディングス(株)(東京都千代田区)など首都圏の売上規模の大きい企業であるが、型枠製造の(株)鹿島技研(嘉麻市)や屋上緑化等の(株)栄住産業(福岡市東区)など地元の建設・住宅関連の優良企業にも目を配っている。こうした取り組みにより17年4月時点での子会社は28社。そのうち6社が住宅・不動産部門となった。

ヤマエ久野の凄みは、M&Aに相応の資金を投下しながら、強固な財務基盤を維持していることだ。20年3月期の有利子負債総額は341億円。16年3月期からの4年間で107億円増加しているが、この間に現預金額も約100億円増加している。自己資本比率はほぼ横ばいとなる31.9%であるが、純資産額は168億円積み増して561億円となった。経常利益率は低下したが、同利益額は50億円突破が目前に迫る。九州地区の小売業界が飽和状態にあるなか、既存事業の深堀りのみでは、その到達は困難だったと見られる。同社が目指す「グッド&ビッグカンパニー」の実現が名実ともに近づいてきた。

こうしたなかで、ヤマエ久野は21年3月期にコロナ禍に向き合うことになった。第3四半期を終えた今年2月時点での通期予想によると、売上高5,040億円と5,000億円台を維持し、営業利益37億円を確保する見込みだった。しかし、直近4月19日に公開した21年3月期の予想では、売上高4,840億円、営業利益6億円と大幅な下方修正を余儀なくされた。利益率の比較的高かった外食向けの売上の大幅減少や緊急事態宣言の影響が想定を上回ることとなった。

コロナ禍に入って、M&Aや新設などで住宅・関連の子会社が倍増した。九州から全国への展開を急いできた同社であるが、ウィズコロナ・アフターコロナでの反転攻勢に向けて「住」関連への取り組みがカギを握りそうだ。

【鹿島 譲二】