(株)スリーダムアライアンス

膨大な赤字を垂れ流しながら、資本が膨らみ続け、実績も何もないのに事業を拡大し続けるスタートアップ企業がある。なぜそのようなことが可能なのか。期待を集める「スタートアップ」の陰で行われる錬金術の実態を明らかにする。

実績が何もないまま膨大な累積赤字

(株)スリーダムアライアンス(以下、スリーダム)は、2014年、リチウムイオン電池用次世代セパレータの実用化に向けた研究開発を行う目的で設立された。セパレータは首都大学東京の金村聖志教授をリーダーとする研究グループによって基礎研究が行われ、社名は開発中の3DOM Separatorに由来する。16年に金村教授と松村正大が取締役に就任、18年9月に松村正大が代表取締役に就任した。18年から関連事業拡大のため企業の設立や買収を次々に行う。

スリーダムはグループ全体の事業構想として、脱炭素社会の実現に向けたCO2の「削減」「オフセット」「吸収」の解決策を、各子会社を通して世界に提供し、これらを収益構造として展開するという大きな構想を打ち出している。

しかし、事業の核となる「削減」を担うバッテリーの実用化はなかなか進まなかった。21年の発表では、22年から量産を開始して顧客に供給する計画としていたが、実際には22年末のセパレータ「X-SEPA」開発成功の発表にとどまり、翌23年2月にX-SEPAのサンプル出荷を開始。23年度中の事業化・収益化を目指すとしていたが、これも資金調達の子会社を米ナスダックに上場させたのみで、バッテリーの実用化目標は「24年中をメドに市場投入」と先延ばしを続けている。3つの収益構造はいまだ1つも実現しておらず、まともな売上がないスリーダムの連結業績には膨大な累積赤字が積み上がっている。

スリーダムの資金源 資金調達会社FSR

膨大な赤字を垂れ流すスリーダムの資金源は何だろうか。22年末時点の大株主は、松村正大:11万7,705株(発行済株式中の保有割合50.10%)、Future Science Research(株)(以下FSR):1万1,876株(同5.05%)、他の株主は4%未満。また、22年末時点でのスリーダムの主な借入先は、FSR:20億1,176万円、三井住友銀行:1億2,803万円、松村正大:4,298万円で、FSRが大きな資金源であることがわかる。

FSRは従業員7名、取締役は代表の冨宅政人1人だが、株は松村正大が100%保有している。オフィスはスリーダム内にあり、関係者の証言によれば、FSRと掲げられた室内でメンバーは何をするでもなく、時折、金の計算だけをしているという。

スリーダムは21年末段階でFSRから47億385万円を借入していた。この借入金をスリーダムは22年中に、子会社株式の譲渡で23億7,580万円を返済、また、FSRを割当先とする第三者割当増資によって債務を株式化(DES)する方法で16億800万円を返済した。そして新たにFSRから20億5,681万円を借入した。ほかには社債で14億5,000万円を調達し、23年9月末までにさらにFSRから4億9,700万円を借入している。

債務の株式交換と2者への第三者割当増資

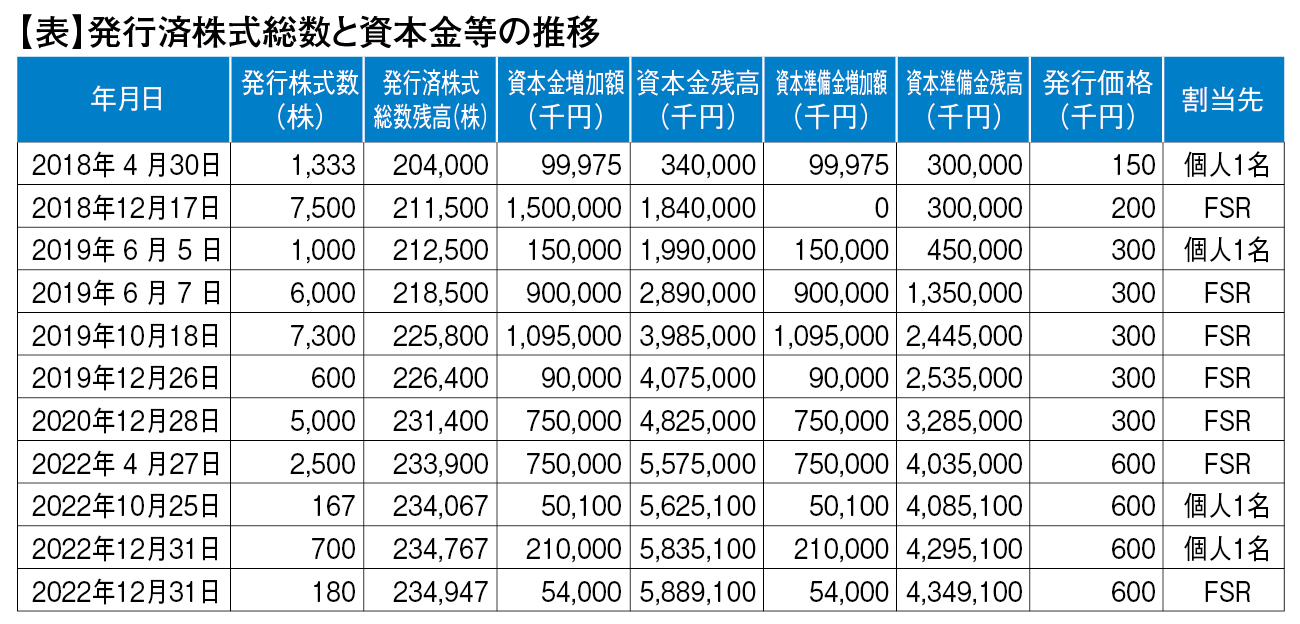

スリーダムが第三者割当増資によるDESを行ったのはこのときばかりではない。スリーダムは22年末までにDESで借入金95億9,800万円を株式化し、3万1,946株を発行している。これは【表】の18年以降の第三者割当増資による発行株数(3万947株)と資本金・資本準備金の合計増加額(97億9,815万円)に近い。このことから第三者割当増資はほとんど債務の株式化にあてられていることがわかる。

【表】を見ると、18年4月から22年12月末までの発行済株式総数の増加率が15%に対して、資本金と資本準備金の合計は、6億4,000万円から102億3,820万円へと約16倍に増えている。1株の発行価格は、18年は15万円、22年は60万円だ。割当先はFSRと個人1名。この個人は松村正大と思われる。だが、2者の保有株式数が増えているかというとそうではない。松村正大:21年期末12万1,660株⇒22年期末11万7,705株、FSR:21年期末1万3,249株⇒22年期末1万1,876株。2者の株式の売却が、債務の株式交換を通してスリーダムの資金源になっている。

資本金等を膨張させてFSR経由で株をさばく

FSRは松村の100%支配会社であり、松村の割当株もFSRを通して投資家へさばかれていると思われる。では、投資家はスリーダムの株をなぜ買うのだろうか。株の主なさばき先は投資コンサル会社がセミナーで集客した一般の投資家だ。スリーダムは毎年、自社セパレータによる電池の実用化・量産化が目前とのニュースで投資家たちの期待をあおってきた。資本構成を見ると、膨大な資本金と資本準備金が手厚く積み上げられている。

これを見た一般の投資家は、有力な大口投資家がスリーダムの将来性を評価して多額の出資をしていると説明されれば、信じてしまう可能性もあるだろう。まだ業績は赤字続きだが、これまでの多額の投資によって電池の実用化は目前であり、いよいよ収益化の段階に入ろうとしているという。ここでスリーダムの株を買うことは勝馬に乗るようなものだ。投資家は、すでに出資が重ねられた分厚い資本を信じてスリーダムの株を購入する。

しかし、もし購入した株が債務交換でFSRと松村に膨大に割り当てられた株の一部であることを正確に理解していれば印象は違うはずだ。つまり、投資家が株の対価として出資した資金は、新たにスリーダムの株主資本に組み入れられるのではなく、すでに組み入れられた後の資本構成を見て出資していたということだ。

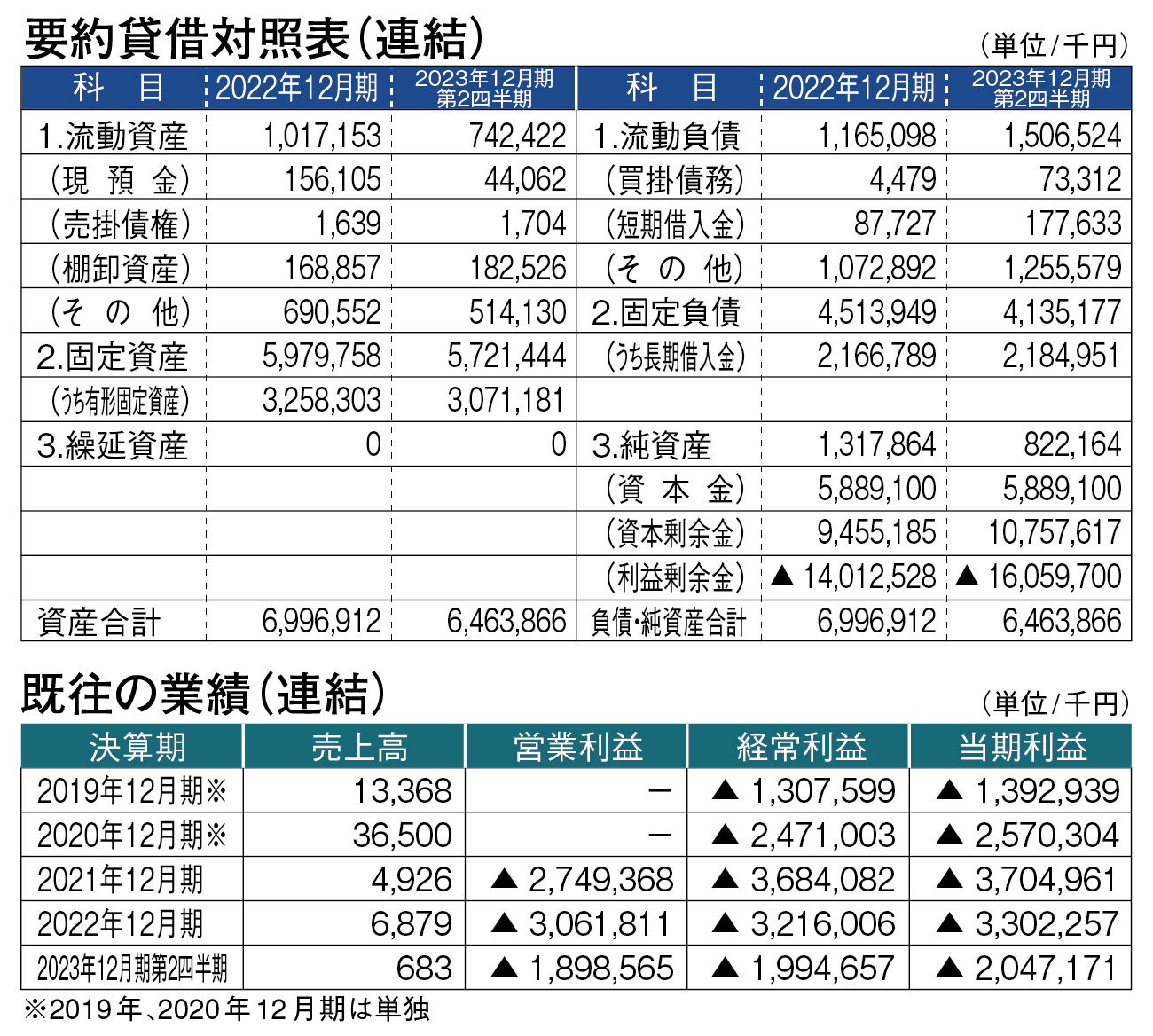

また、第三者割当で1株60万円に設定された発行価格だが、もちろん純資産の実態を反映したものではない。貸借対照表で見る通り莫大な累積赤字があるため、1株あたり純資産額は19年以降、期を経るごとに減少している。18年12月期末:7,781円(小数点以下切捨、以下同)、19年末:1万7,291円、20年末:1万2,292円、21年末:▲1万1,292円、22年末:5,585円、23年第2四半期末:2,298円だ。実態からかけ離れた誇大な株価による資金調達がうかがえる。

子会社株式で資金調達 SPACでナスダック上場

もう1つの資金調達は、子会社の未公開株式と上場だ。22年、スリーダムは、かねてより資金調達のため設立していた3DOM (Singapore) Pte. Ltd.を23年に米ナスダック市場へ上場すると発表した。同社は22年11月に社名をnoco-noco Pte. Ltd.(以下ノコノコ)に変更した。

ノコノコの上場はSPAC(特別買収目的会社)を利用して行われた。SPACとは事業を行わないペーパーカンパニーとして24カ月期限で暫定的に上場された会社で、上場後にスタートアップ企業を買収合併して、上場を完成させる。新規上場を目指すスタートアップ企業にとっては、暫定上場している会社との合併であるため、独力で上場を目指すより手続きが早い。

22年12月、ノコノコはナスダックにSPACとして上場していたPrime Number Acquisition I corp.と企業結合契約を締結した。ノコノコの親会社として企業結合で設立された新会社noco-noco inc(以下NCNC)は、23年8月末にナスダック市場に上場されることになった。当初、スリーダムはこの上場で、1億5,000万ドル(約220億円)の資金調達を行い、セパレーターの量産化に向けた製造設備の投資などを行っていく計画としていた。

また、上場に先立つ8月1日、代表取締役社長の松村正大がスリーダム代表を退いてノコノコの代表取締役に就任、正大の父でスリーダム創業者の松村昭彦がスリーダムの代表取締役に就任した。

未公開株を投資家にさばく 上場後暴落するノコノコ株

合併前のSPACは慣例的に1株10ドルで設定されるが、合併後、通常取引が開始される前に株価が変動する。これは合併前のSPACに出資している投資家が、合併相手を見極めて、通常取引前に株式の保有を判断する権利が認められているためだ。投資家は合併相手に価値がないと見れば、一定価格で株式を償還することができる。その結果、通常取引前に株価が変動して、取引開始価格が決まることになる。

合併前のSPACは慣例的に1株10ドルで設定されるが、合併後、通常取引が開始される前に株価が変動する。これは合併前のSPACに出資している投資家が、合併相手を見極めて、通常取引前に株式の保有を判断する権利が認められているためだ。投資家は合併相手に価値がないと見れば、一定価格で株式を償還することができる。その結果、通常取引前に株価が変動して、取引開始価格が決まることになる。

NCNCの株価は取引開始の8月28日、1株2.6ドルに落ち着いた。発行済株式数は1億3,831万株で、この時点での時価総額は3億5,960万ドル(525億円、1ドル=146円)だ。ところが、その後株は売られ続けて、10日後の9月8日には1ドルを割り込み、10月半ばに0.5ドルになった。10月23日、NCNCは、スリーダムがセパレータ量産開発部門を会社分割して設立したnoco-techを買収することを発表したが、株価が反発することはなく、そのまま下がり続けて、12月半ばにはついに0.2ドルを割った。

NCNCの株価下落には一定のパターンがあって、毎月半ばにいつも下落していたが、それには訳がある。スリーダムの給与振込日が毎月25日で、この資金調達のために株を売却していたからだ。買い手がつかない株は当然ながら下落した。

ところで、SPACで上場する前のノコノコも、債務の株式化(DES)を2回行っている。1度目は21年下半期、154万7,804ドルの債務を30万9,560株で交換、このときの1株あたり価格は5ドル。2回目は22年下半期、79万287ドルの債務を759株で交換し、このときの1株あたり価格は1,041ドル。スリーダムはFSRに対して、先述の通り22年12月期に23億7,580万円を子会社株式で弁済しているが、これがノコノコの株式1,697株による代物弁済で、1株あたり140万円だ。23年1~3月の間にも資金調達のために2,722株を9億491万円で譲渡、1株あたり33万円だった。これら上場前の未公開株も投資家にさばかれている。しかし、上場後の8月15日、スリーダムは9億8,000万円分の社債を買入償還したが、その対価がNCNC株式190万2,722株で、1株あたり価格は1株515円(3.53ドル、1ドル=146円)だった。

行き詰った金策 権威頼みのアピール

スリーダムは、資金繰りの悪化で昨年10月から従業員への給与支払い遅延がたびたび発生している。ノコノコの株価低迷が手詰まりを引き起こした。

そこで、スリーダムが次なる資金調達として打ち出したのが、TESNOLOGYの上場だ。TESNOLOGYの代表Kは、スリーダムの重要スポンサーであるコンサル会社「まるの会」の中心人物だ。TESNOLOGYはノコノコのバッテリーをインテリジェント化する技術開発企業だが、11月末に開かれたTESNOLOGYのお披露目パーティーではほとんど技術的な説明はなく、スリーダムの金策パーティーらしい内容だった。松村昭彦、Kらとともに登壇したのは同じくグループ会社freetの取締役会長で、NTT元取締役と電子情報通信学会元会長を務めた井上友二。井上は会場に来賓として招いていた東京大学名誉教授のAや、慶応大学教授のYを突然壇上に呼び挨拶させるなど、パーティーは中身のない権威頼みのアピールに終始した。

このようなスリーダムのやり口は取締役陣にも表れている。22年6月に松村昭彦とともに社外取締役に選任されたのは、竹中平蔵(元総務相、パソナグループ前会長)、古澤満宏(元財務官)、飯塚洋(安倍晋三の元政策秘書)だ。セパレータ開発者の金村聖志教授はこのとき取締役を外れた。ついに金策も行き詰った昨年末に古澤満宏が辞任、今年に入ってからも一部従業員の給与未払いが発生、肝心の技術面での展開もつまずき、NEDO(国立研究開発法人新エネルギー・産業技術総合開発機構)の助成事業で昨年フェーズBを通過したTESNOLOGYはフェーズCで落選した。1月で竹中平蔵も辞任し、ついに監査役を除く取締役は、代表の松村昭彦と、松村正大の2人になった。今後、スリーダムはどのような顛末を迎えるのだろうか。

【寺村朋輝】

<COMPANY INFORMATION>

代 表:松村昭彦

所在地:東京都港区赤坂1-7-1

設 立:2014年2月

資本金:102億3,820万円(22年12月末時点)

※資本準備金を含む

売上高:(22/12連結)687万円